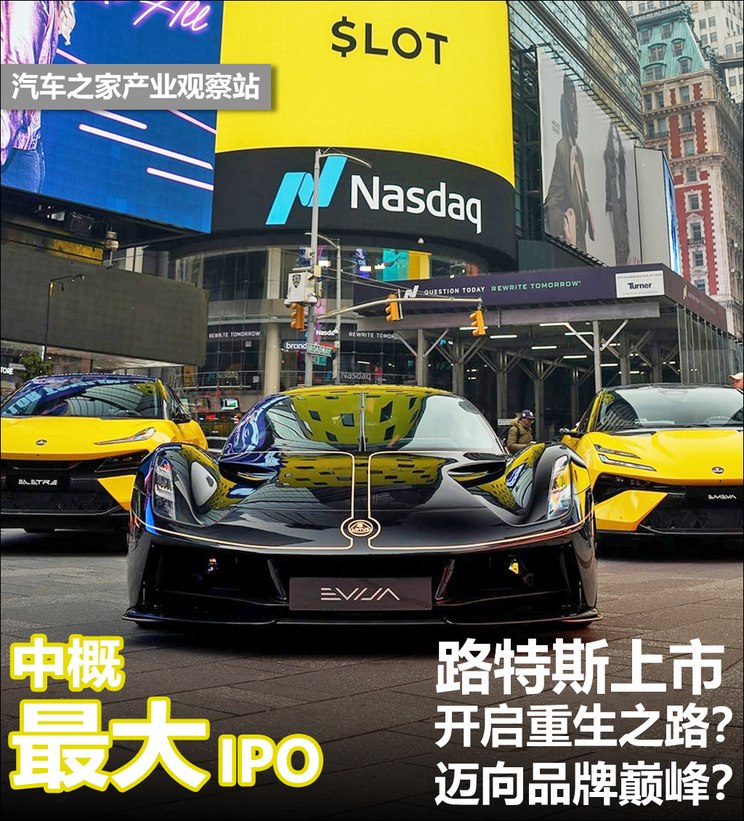

[本站 行业]美东时间2月23日,路特斯仅用13个月时间(从宣布上市到成功上市),在美国纳斯达克成功上市。这次上市同时也创造了多个Top称谓和打破了多个记录:成为继法拉利和保时捷后全球第三个独立上市的顶级超跑品牌;创下2023年以来SPAC最大融资规模;成为2021年7月以来最大的赴美上市中概股IPO;创造汽车行业最快上市速度;2024开年赴美汽车第一股等。

路特斯曾经和法拉利、保时捷共称世界3大超跑。创始人是柯林是赛车手和工程师,跑车以轻量化设计和纯粹驾驶乐趣出名,专注于赛车事业,曾拿下7个F1车队总冠军,6次F1车手冠军和81个分站冠军。80-90年代在欧洲本土销量远超法拉利和保时捷。

但随后由于创始人柯林离世,路特斯开始走下坡路,甚至多次濒临绝境。先后经历了丰田、通用、宝腾(马来西亚)等几位东家后,吉利集团目前成了路特斯汽车的大股东。在吉利的运作下,今年成功在纳斯达克上市。

路特斯的上市方式和融资之路

2023年1月,路特斯科技和SPAC特殊目的收购公司L Catterton Asia Acquisition Corp(简称LCAA)达成了并购协议,2024年2月并购完成,De-SPAC合并后的新公司命名为“路特斯科技”。

这次采用SPAC并购方式上市,也俗称 “借壳上市”,优缺点都十分明显。优势在于不用经过长时间路演、聆讯,可以实现快速上市,缺点则是赎回权给募集资金带来不确定性。好在上市之前,路特斯通过公共股权私募投资(“PIPE”)及可转换债券获得全球投资者、现有股东和战略合作伙伴提前签署了几轮融资协议:2023年4月,获约1.2亿美元融资承诺,11月再获约7.5亿美元融资承诺,其中5亿美元来自韩国金融集团Meritz Securities,一共8.8亿美元融资承诺,所有融资协议均基于55亿美元的投前估值签署。由于PIPE多数是机构投资者,对估值和定价起到较大的锚定作用,最终融资规模容易得到保障。

在SPAC并购之前,路特斯已经完成了几轮融资,估值不断推高。2021年8月完成Pre-A融资,投资方是蔚来资本。当时的投后估值为150亿元(23亿美元左右)。2023年11月前,路特斯还完成了几轮未披露的融资,使其估值抬高到54亿美元。与SPAC合并完成后估值约61亿美元。上市首日市值达到巅峰的92.94亿美元,一度超过小鹏和蔚来汽车。

特别提一下,这次收购路特斯的LCAA是LVMH集团旗下的消费基金L Catterton。能得到全球知名奢侈品牌的投资,说明路特斯超跑的世界影响力还在,而且LVMH集团北美总裁占据路特斯科技一名董事席位,且由于SPAC的发起人通常会参与新合并公司的初始业务,以促进SPAC业绩的提升。未来LVMH会帮助路特斯进一步强化豪华品牌地位。

市值从巅峰回落,销量屡创新低

截至3月6日美股收盘,路特斯市值最低只有38.73亿美元,从高点跌去近一半市值。对比另外2大超跑品牌,法拉利年初至今上涨23%,目前市值763亿美元,保时捷年初至今小幅上涨,市值161亿美元。相比较,路特斯市值现在大概只有法拉利的5%,保时捷的四分之一。

图.各大超跑股价和市值(截至美东2024年3月12日美股收盘)

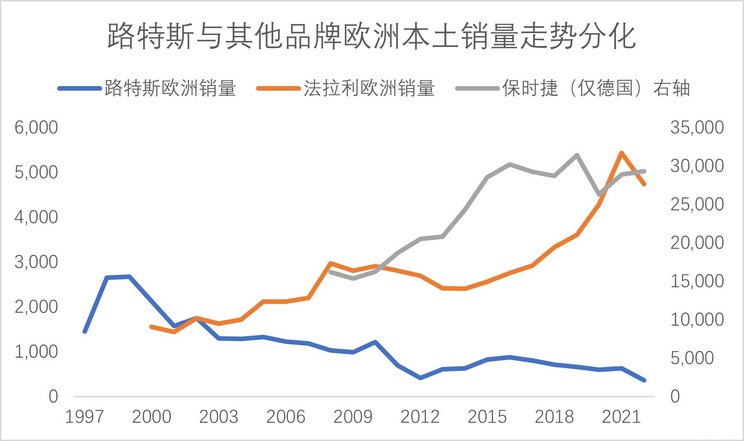

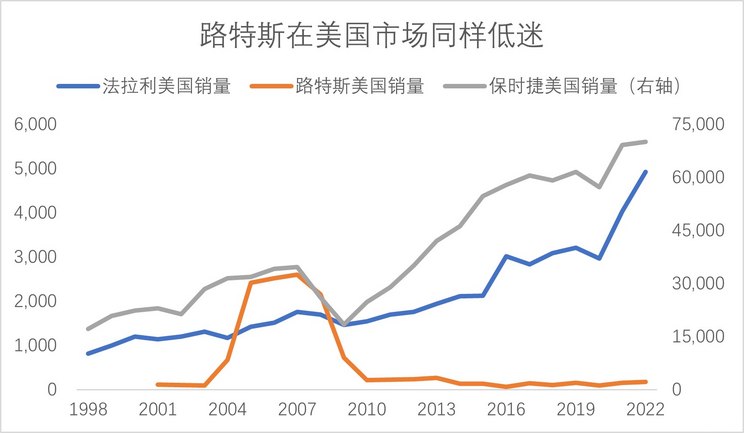

由于路特斯主要销售市场集中在欧美市场,本站从各路公开数据仅查找欧美市场的历史销量以做对比。从对比结果看,路特斯90年代左右销量在欧洲本土市场一度超越法拉利。但进入2000年后,逐渐落后法拉利、保时捷。

| 2021年路特斯全球销售市场 Top 10 | |

| 排名 | 国家 |

|

1 |

美国 |

| 2 | 日本 |

| 3 | 英国 |

| 4 | 德国 |

| 5 | 法国 |

| 6 | 意大利 |

| 7 | 澳大利亚 |

| 8 | 比利时 |

| 9 | 瑞士 |

| 10 | 中国 |

2019年路特斯未公布销量数据,2020年相关报道显示路特斯全年销量为1378辆。2021年销量为1566辆,2022年大跌至570多辆。2023年路特斯并未披露销量,相关媒体预测3000辆左右,而法拉利和保时捷全球销量分别达1.366万辆及32.02万辆。

大刀阔斧改革后,销量有起色吗?

路特斯2018年发布“Vision80”战略规划,将品牌向电动化和智能化全面转型。目前,路特斯共有纯电超跑Evija、燃油超跑Emira、纯电SUV Eletre、纯电轿车Emeya四款在售车型。2022年10月,路特斯Eletre正式上市,共有两个版本S+与R+,售价首次下探百万,分别为82.8万元和102.8万元,是市场上少见的百万级别纯电SUV,被视为走量车型。公司预期销量2万台,其中中国承担1万台销量。

路特斯EMEYA繁花2024款 EMEYA R+

根据公开新闻信息,截至2023年9月30日,Eletre和EMIRA全球交付量仅为4800辆。而2024年前4周,路特斯首款量产车型Eletre销量分别为46辆、7辆、9辆、4辆,4周累计销量仅66辆,连续三周销量在个位数。但本次路特斯上市路演的PPT中,公司对Eletre的销量目标进一步提高到4-5万辆,以目前销量看来,和该宏远目标相差甚远。

2024年1月路特斯上市了纯电轿车Emeya(繁花)同样被寄予厚望,路演材料中显示官方的销售目标是3-4万台,但截至2月4日,销量还不到50台。

财务状况堪忧,急需融资输血

招股书显示,路特斯在2021年、2022年和2023年上半年的净亏损分别为1.11亿美元、7.25亿美元和3.53亿美元,累计亏损高达11.88亿美元。每股收益也从2021财年的-0.16美元/股,扩大到2022财年的-1.08美元/股。为了应对财务压力,路特斯在上市前半年左右裁员了200人以进一步降低成本。

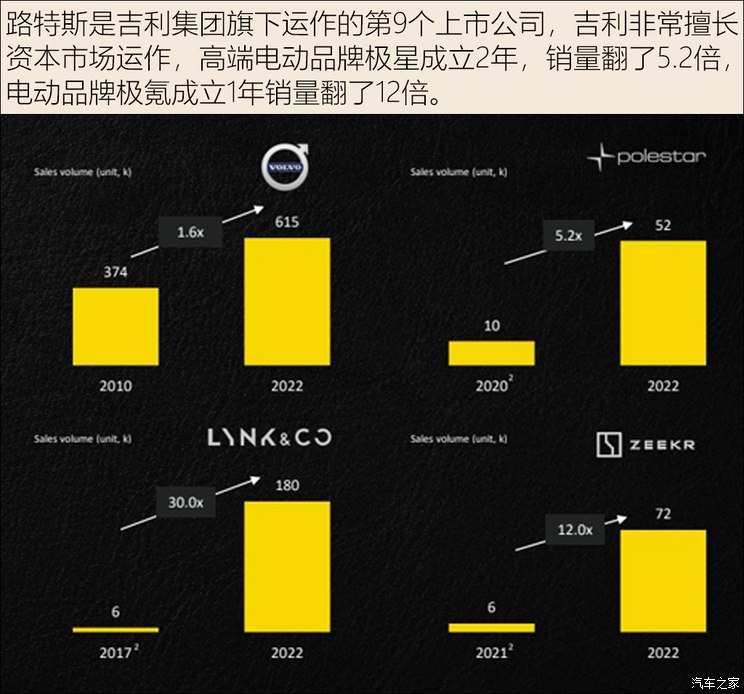

路特斯是吉利集团的第9个上市公司,吉利非常擅长资本市场运作,但如何带领路特斯走出亏损的泥潭,还是非常具有挑战性。在路演材料中,能看出路特斯管理层对吉利充满信心:高端电动品牌极星成立2年,销量翻了5.2倍,电动品牌极氪成立1年销量翻了12倍。

冯擎峰预计2025年营收为82亿美元到86亿美元,毛利提升至18亿美元到20亿美元,毛利率达到20%以上。冯擎峰认为海外市场的纯电动汽车渗透率还比较低,中国的高端电动车市场渗透率和英国不同,远低于中低价位市场,未来将重点攻破高端市场,充分释放该细分市场需求。

路特斯上市是开启辉煌,还是最后的辉煌,资本市场里股价的大起大落已经看出投资者有不少分歧。这里不得不提起另一个同样被吉利入股的难兄难弟-阿斯顿・马丁,也曾经历多次易主,2018年IPO时估值64亿美元,跌落至今只有16亿美元左右;财务上连续10多年的亏损,全球销量波动不稳定,2023年全球销量6700辆,较过去几年回升,但依然低于2007年的6850辆。

传统超跑电动化转型困难不少,一方面产品研发、电动化技术发展、销售布局等每一环节都需要大量资金支持,另一方面,电动化降低了汽车制造和性能提升的难度,加上造车新势力、特斯拉等多品牌挤压市场空间,最终走到的最后还是要依靠品牌自身影响力。

路特斯从过去的辉煌,到多次濒临破产,多次易主,吉利成为新东家开启电动化转型,但销量依然惨淡。成功上市或在一定程度上确实能缓解资金紧张的压力,但最终止损回血,还是要依靠产品和销量。如果路特斯不能顺利扭转困局,恐怕又难逃易主的命运。当然即使目前股价跌幅较大,38.7亿美元的市值距离2017年吉利收购路特斯51%股份时,花费的4.8亿元人民币相比,依然有较大空间。

至少从阿斯顿马丁上市后的股价表现来看,路斯特未来电动超跑转型面临的困难依然不

小。

透彻科技

透彻科技